Yatırım teşvik mevzuatı kapsamında teşvik belgeli yatırımlara belli şartlar dâhilinde “Kurumlar Vergisi İndirimi, KDV İstisnası, KDV İadesi, Gümrük Vergisi Muafiyeti, Sigorta Primi Desteği, Stopaj Desteği, Faiz Desteği, Yatırım Yeri Tahsisi” gibi destekler sağlanmaktadır. Kurumlar Vergisi Kanununun 32/A maddesinde ve 1 Seri No’lu Kurumlar Vergisi Genel Tebliğinde indirimli kurumlar vergisi düzenlenmiştir.

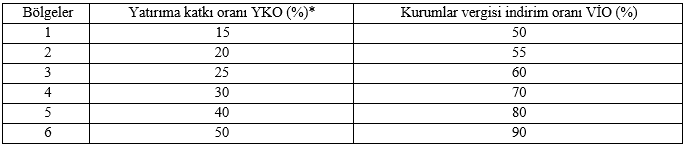

Destekler nakit olarak değil, ödenmesi gereken verginin indirimli ödenmesi suretiyle sağlanmaktadır. Bölgelere göre sağlanan destekler farklılık gösterir. Örneğin İstanbul’a 1.Bölge %15 destek verilmiştir. 10.000.000 TL bir yatırıma 1.500.000 TL (10.000.000 x 0,15) destek verilmekte iken Iğdır’a 6.Bölge %50 oranında 5.000.000 TL (10.000.000 x 0,50) destek sağlanmaktadır. Yatırım ile yatırım katkı oranının çarpılması suretiyle bulunan destek tutarına yatırım katkı tutarı denir. Bu destek tutarı geçici vergilendirme dönemleri itibariyle vergi matrahına %23 kurumlar vergisi oranına, 1.Bölgede %50, 6.Bölgede %90 indirimli oran uygulanarak sağlanır. Komple yatırım, tevsi yatırım, entegrasyon yatırımı, modernizasyon yatırımı, çeşitlendirme yatırımı gibi türleri olan bu yatırımların iller itibariyle bölgeleri ve destek oranları şöyledir.

(*US 97 KOD (15-37 arası) YKO%15 ilave edilir.)

Yatırım harcaması olduğu halde vergi indirim hesabından arsa, royalti, yedek parça ve amortismana tabi olmayan diğer harcamalar düşülür. Ayrıca finans ve sigortacılık alanında faaliyet gösteren kurumlar, iş ortaklıkları, taahhüt işleri, yap-işlet-devret modeli yatırımlar, rödovans sözleşmelerine bağlı yatırımlar yararlanamaz.

Sağlanan desteğin (yatırıma katkı tutarı) yatırımdan elde edilen kazanca uygulanması esastır. Ancak yatırımın kısmen işletilmesi halinde veya diğer faaliyetlerin bulunması durumunda geçici vergi dönemlerinde diğer faaliyetlerden elde edilen gelirlere de uygulanma imkânı tanınmıştır. Bu oran BKK ile %80 olarak uygulanmaktadır.

Yukarıdaki örnekte; İstanbul’da 10.000.000 TL teşvik belgeli firma 1.500.000 TL desteğin 1.200.000 TL’sini (1.500.000 x 0,80) yatırım döneminde diğer faaliyetlerinden elde ettiği kazançlarında kullanabilecektir. Kalan 300.000 TL’yi ise yatırım tamamlanınca kullanabilecektir. Firma yatırım döneminde %80 üst limit olan 1.200.000 TL fiili yatırım harcaması yapar ve yaptığı dönem diğer faaliyetlerinden 10.435.000 TL kazanç elde ederse 2.400.050 TL (10.435.000 x 0,23) vergi ödemesi gerekirken 1.200.050 TL (2.400.050 - 1.200.000) vergi ödeyecek ve böylece 1.200.000 TL’sini indirimli vergi ödemek suretiyle destek almış olacaktır. Yatırım döneminde firma fiili olarak 1.200.000 TL harcamaya kadar destekten yararlanabileceği için bunun üstündeki harcama tutarları için yatırım bitene kadar destekten faydalanamaz. Yatırım tamamlanınca kullanabileceği destek 300.000 TL’dir. (1.Bölge YKO%15, VİO%50)

Iğdır örneğinde ise; 10.000.000 TL teşvik belgeli firma 5.000.000 TL desteğin 4.000.000 TL’sini (5.000.000 x 0,80) yatırım döneminde diğer faaliyetlerinden elde ettiği kazançlarında kullanabilecektir. Kalan 1.000.000 TL’yi ise yatırım tamamlanınca kullanabilecektir. Firma yatırım döneminde %80 üst limit olan 4.000.000 TL fiili yatırım harcaması yaparsa kazancı yeterli olması halinde bunun tamamını kullanabilir. (6.Bölge YKO%50, VİO%90)

Yatırım dönemi başlangıcı; yatırıma fiilen başlandığı tarihi içeren geçici vergilendirme döneminde başlar. Örneğin; yatırıma fiilen 15.06.2022 tarihinde başlanmış ise 2. geçici vergilendirme döneminde diğer faaliyetlerden elde edilen kazançlara indirimli kurumlar vergisi uygulanabilir.

Yatırım dönemi bitişi; tamamlama vizesi müracaat tarihini içeren geçici vergilendirme döneminin son günüdür. Örneğin; 02.07.2022 tarihinde vize müracaatı yapılması halinde 4.geçici vergilendirme döneminde diğer faaliyetlerden elde edilen kazançlara indirimli kurumlar vergisi uygulanmaz. Fiili tamamlama tarihi daha erken ise örneğin; 25.06.2022 ise 3.geçici vergilendirme döneminde diğer faaliyetlerden elde edilen kazançlara indirimli kurumlar vergisi uygulanmaz.

Yatırımın teşvik belgesinin öngörülen şekilde tamamlama vizesi için teşvik belgesi süresine veya ek süreye müteakip E-TUYS üzerinden gerekli belgelerin ve Yatırım Teşvik Belgesi Kapsamı Harcamaların Tespitine İlişkin Yeminli Mali Müşavir Raporu’nun ibrazı ile belge kapatma müracaat işlemi gerçekleşir.

Yatırım türleri; kurumlar vergisi indirimi uygulaması bakımından komple yatırım veya bunun dışındaki diğer yatırım türleri için tevsi yatırım şeklinde değerlendirilir ve hesaplanır. Yatırımın kısmen işletilmesinin diğer faaliyetlerden elde edilen kazançlara indirimli kurumlar vergisi uygulanmasına herhangi bir tesiri yoktur.

Yatırımın tamamlanmasının ardından sadece bu yatırımdan elde edilen kazanca vergi indirimi uygulanabilir. İzleyen yıllarda yararlanılmayan kısım için Vergi Usul Kanunu hükümleri uyarınca yeniden değerleme oranında endeksleme yapılarak artırılır. Bu bağlamda teşvik belgesinin sürelerine dikkat edilmelidir. Vize müracaatından önce fiilen tamamlanma durumu halinde geçici kabul veya mahiyetine uygun belgelerle tevsik edilmeli, belge süresinin varsa ek süre müracaatının olup olmadığı kontrol edilmelidir. Tamamlanan yatırımlar, yatırım türüne göre “258. Yapılmakta Olan Yatırımlar” Hesabından ilgili hesaplara alınarak amortisman ayırmaya başlanabilir. Ayrıca komple yatırım dışındaki yatırımlarda kazancın ayrı bir hesapta izlenemediği, sabit kıymet oranlaması yapıldığı durumlarda V.U.K. Geç. 31, 32 ve Mükk. 298 inci maddeleri hükümlerine göre yapılacak yeniden değerlemelere göre yatırıma isabet eden kazanç bulunmalıdır.